サラ金といえば誰でも借りられると思っているあなた、ご注意ください。

正規の貸金業者では融資の前に必ず審査が行われ、審査に落ちれば融資を受けることができません。

大手のサラ金でも審査通過率は50%を切っているので、半数以上の人は審査に落ちてしまうのです。

そこでこのページではサラ金の審査の実態を解説していきます。

※本ページにはPRが含まれます。

目次

おかねを借りるならサラ金!おすすめのサラ金5選

①:フクホーは創業50年の老舗サラ金

フクホーは創業50年の老舗サラ金です。

最短で即日中止が可能という非常にスピーディーな対応が非常に魅力的です。

他のサラ金で審査落ちをしてしまった場合でも、フクホーであればその日のうちにおかねを借りることが可能です。

50年間という運営実績の長さも、その信用を裏付けています。

⇒フクホーのメリット・デメリット!他社と比較した特徴を徹底解説

②:キャッシングアローは業界トップクラスの審査スピードを誇るサラ金

キャッシングアローは最短45分という業界でもトップクラスの審査スピードを誇るサラ金です。

キャッシングアローの魅力はそれだけでなく、来店不要で全国振り込み対応をしているほか、借入限度額が200万円という大きさもあります。

素早く、より多くのおかねを借りたいのであれば、キャッシングアローを利用することを強くおすすめします。

⇒キャッシングアローのメリット・デメリット!他社と比較した特徴を徹底解説

③:キャッシングのフタバは1963年創業の老舗サラ金

キャッシングのフタバは東京オリンピック開催前の1963年創業という、大変歴史のある老舗消費者金融です。

限度額は50万円までとキャッシングアローなどに後れを取っているものの、自己破産・債務整理をしていても申し込むことができる、非常に懐の深い老舗サラ金です。

⇒キャッシングのフタバのメリット・デメリット!他社と比較した特徴を徹底解説

④:セントラルは比較的金利の低いサラ金

セントラルは他のサラ金と比較して金利が低いのが特徴の老舗サラ金です。

担保や保証人が不要で来店する必要もなく、24時間どこからでもネット申し込みができるという柔軟さが魅力です。

他社で審査に通らなかった人にも積極的に融資をしているサラ金としても有名です。

⇒株式会社セントラルのメリット・デメリット!他社と比較した特徴を徹底解説

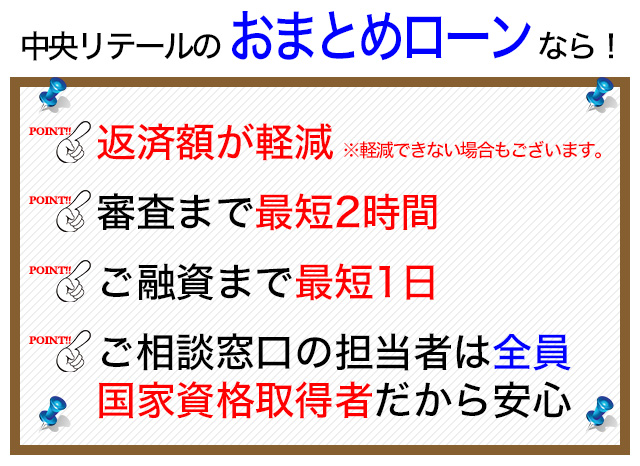

⑤:中央リテールはおまとめ専用ローンのサラ金

中央リテールはおまとめ専用ローンを展開しているサラ金です。

中央リテールの特徴は複数の借入先から借りている借金を中央リテールに一本化する「おまとめローン」のみをサービスとして提供している点です。

おまとめローンのサービスに関して中央リテールの右に出るサラ金はいません。

⇒中央リテール株式会社のメリット・デメリット!他社と比較した特徴を徹底解説

サラ金と消費者金融は同じもの

サラ金とは無担保ローンを行う貸金業者の昔の呼び名で、現在では消費者金融と呼ばれています。

「金融」と名がついているように、サラ金は正規の金融機関ということを忘れてはいけません。

金融機関ということで、クレジットカード会社や銀行と同じように、融資を行う前には厳格な審査を行っています。

申し込めばすぐにおかねが振り込まれるわけではなく、必ず当日中におかねを借りられるわけではありません。

貸金業法に基づいて申込者の返済能力を確かめてから、融資を行っても大丈夫かどうか判断しています。

サラ金自体の詳しい解説はこちらの記事で詳しく説明しているので、気になる方は参考にしてください。

ここからはサラ金の審査システムを具体的に説明していきます。

サラ金の審査の流れ

最初にサラ金審査の流れについて解説します。

サラ金の融資までの流れは大きく分けて4つのステップに分けられます。

- 申し込み

- 審査

- 審査結果の連絡

- 契約(ローンカードの発行)

です。

サラ金の審査は申込がおこなわれてからすぐに開始されます。

サラ金によって審査結果がわかるまでの時間に差がありますが、大手のサラ金だと最短30分で審査結果がわかるようになっています。

しかし、申し込んだ曜日や時間帯によっては審査の取扱いが翌日以降になる可能性があるため、気をつけましょう。

サラ金審査の方法はスコアリングシステム

サラ金の審査はスコアリングシステムによって審査の可否が決まります。

スコアリングとは、その人の返済能力を点数化することです。

スコアリングされた点数が高ければ高いほど信用力が高いと判断され、サラ金の審査にも通過しやすくなります。

スコアリングの評価基準はサラ金によって異なりますが、ほとんどのサラ金が「属性」と「信用情報」をスコアリングしています。

スコアリングは2種類ある

スコアリングには2種類あります。

属性のスコアリングと信用情報のスコアリングです。

属性のスコアリング

属性のスコアリングは主に4つの項目で評価されます。

- 年収

- 雇用形態や勤務先など

- 勤続年数

- 居住形態

以上の4つが属性のスコアリングにおける評価対象となっています。

信用情報のスコアリング

信用情報のスコアリングは主に3つの項目で評価されます。

- 借り入れの残高

- 借入件数

- 過去の返済履歴など

以上の3つが信用情報のスコアリングにおける評価対象となっています。

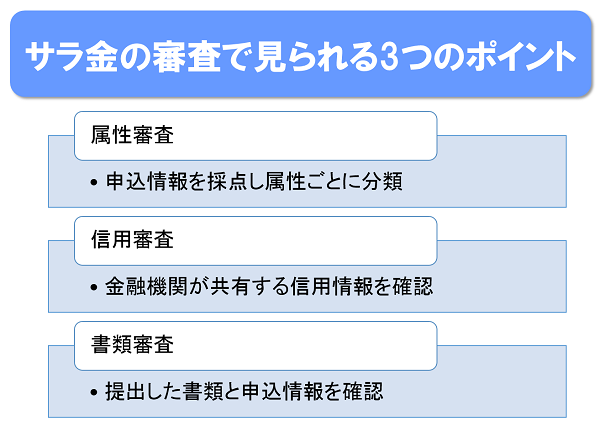

サラ金審査で見られる3つのポイント

サラ金に融資を申し込む際には、氏名や住所だけでなく、勤務先や年収などあなたの経済状況に関する情報も提供しなくてはなりません。

そして申し込みで入力した情報は、すべて審査で調べられると考えておきましょう。

サラ金を含めて正規の金融機関は、信用情報機関に登録しており、信用情報を通して顧客の情報を共有しています。

そのため適当な情報を入力したり、虚偽の情報で申請しても、ばれてしまうので絶対にやめておきましょう。

申し込み情報を基に属性ごとに振り分け

サラ金の審査ではまず属性審査が行われます。

これは属性スコアリングシステムと呼ばれており、申し込み情報を機械が自動的に採点し、属性ごとに分類します。

たとえば公務員で働き盛りの30代の方であればAランクの属性に、フリーターで40代の方であればCランクの属性という形で振り分けていきます。

属性審査の結果、返済能力が低く、融資の危険性が高いと判断されれば、その時点で自動的に審査には落とされてしまうのです。

逆に属性の評価が高ければ、限度額の上限が高くなり、低金利の好条件で融資を受けることができます。

サラ金へ申し込む際には、客観的に見て返済能力があると判断されるか考えてから、申し込むようにしましょう。

雇用形態

サラ金の審査では収入の安定性が一番重要視されるため、公務員や大手企業のサラリーマンの評価が最も高くなります。

逆に自営業やフリーターの方は、収入が不安定なので属性審査では不利になります。

年齢

今後安定した収入が期待できる30代~40代が最も審査では有利になります。

20代は統計的に離職率が高いので評価は低くなり、50代を過ぎると定年退職が近くなるので審査は不利になります。

居住形態

アパートやマンションなど賃貸物件に住んでいる人よりも、持ち家に住んでいる人の方が審査は有利です。

中でもローンを完済していると、担保にすることもできるので、審査はほぼ通ると考えていいでしょう。

賃貸物件に住んでいる方は引っ越しによって、連絡が取れなくなる可能性が高いので、信用度は低くなっています。

利用用途

サラ金の審査では利用用途も信用度に影響します。

意外にも旅行や買い物のために借りる人の方が、生活に余裕があると判断され、審査は有利になります。

逆に生活費のために借りる人は、おかねにかなり困っていると思われ、審査は不利になってしまうのです。

信用情報を確認して信用実績を評価

属性審査が終わったあとは、あなたの信用情報を確認して信用実績が評価されます。

信用情報には過去に利用した金融機関や、返済実績が記録されています。

過去に返済や支払いを延滞したことがあれば、信用情報に記録が残っているため、審査は不利になってしまうのです。

逆に延滞なく期限通りに返済し続けた記録が残っていると、信用実績が高く評価されることになります。

借り入れ件数が多いと信用実績は下がる

信用情報には現在他社からどれくらい借り入れているか記録されています。

一般的に借り入れ件数が3件を超えると、大手サラ金の審査には通らないのでご注意ください。

また過去5年間の利用記録は残っているので、過去に複数のサラ金を利用していると信用実績は下がってしまいます。

他社の審査に落ちた記録があると審査は不利

他社に申し込んで審査に落ちた場合、申し込み記録は半年間残されてしまいます。

他社の審査に落ちた記録が残っていると、何か原因があるのではとサラ金から疑われ、審査には通りにくくなってしまいます。

事故情報が記録されていると審査に落ちる

過去に債務整理や自己破産をした方は、信用情報に事故情報が記録されます。

事故情報が記録されている状態では、サラ金の審査には通らないと考えていいでしょう。

事故情報はサラ金が加盟している信用情報機関であれば5年、銀行が加盟している信用情報機関では10年間記録は消えません。

債務整理手続きを行うと、一定期間金融機関を利用できなくなるのでご注意ください。

書類審査で申込情報が正しいか確認

最後に提出した書類を確認して、申し込み時に入力した情報が正しいか確認します。

氏名・住所・勤務先情報など、申し込み時に入力した情報と相違があれば、すぐに確認の電話がかかってきます。

入力ミス程度であれば大きな問題ではありませんが、氏名や住所が間違っているとサラ金業者からの信用を失ってしまうのでご注意ください。

特に引っ越したばかりの方は、身分証明書と現住所が合っていない方もいるでしょう。

急いでいて住所変更をする時間がないという方は、事前にサラ金業者へと説明して、現住所を証明できる公共料金の請求書などを合わせて提出するようにしましょう。

※現住所を確認する方法はサラ金業者によって異なるので、事前に確認しておきましょう。

また一般的にサラ金へ申し込む際に必要な書類は以下の通りです。

サラ金の申し込み時に必要な書類

- 身分証明書(運転免許証・健康保険証・パスポート)

- 収入証明書(源泉徴収票・給与明細・課税証明書)

サラ金へ申し込む際には、基本的に上記2つの書類を提出しなければなりません。

貸金業法によって1つの業者からの借入額(限度額)が50万円を超える場合と、他社含めて借入額(限度額)が100万円を超える場合には、収入証明書の提出が求められます。

必要条件を満たしている方は、申し込み時に収入証明書を用意しておくようにしましょう。

在籍確認を行うサラ金業者もある

サラ金業者の中には、在籍確認を行う会社もあります。

基本的に審査に問題がなければ、在籍確認は行われないケースが多いですが、問題がなくてもランダムで顧客を選んで電話確認す場合もあります。

在籍確認なしで契約できたという噂が広まれば、不正申し込みが増えかねないからです。

そのためサラ金へ申し込む際には、在籍確認は行われえるものと考えておいた方がいいでしょう。

サラ金から会社に電話がかかってくるのは喜ばしいことではないですが、貸金業法によって借金を第三者にばらすことは禁じられています。

そのため電話は必ず担当者の個人名で掛かってくるので、ご安心ください。

社名を訊かれたとしても、本人が電話に出ていない限り、社名を名乗ることはありません。

また本人が不在であっても、在籍していることが確認とれれば、在籍確認は認められるのでご安心ください。

サラ金が会社に電話が入れるのは在籍確認と督促連絡の2つ

サラ金が会社に電話を入れるのは在籍確認のためと督促連絡をするときの2つだけです。

それ以外で会社に電話がかかってくることはないため、心配する必要はありません。

土日で会社が休みのときはどうする?

土日で会社が休みというときには、在籍確認を後回しにして融資を受けることも可能です。

借入限度額は10万円程度に制限されますが、在籍確認を後回しにして融資が行われます。

どうしても今日中におかねが必要という方は、会社が休みであることを伝えて、在籍確認を後日に回すことができないか確認してみましょう。

しかし後日在籍確認を行っても確認が取れなかった場合には、強制的に契約解除となるのでご注意ください。

電話連絡なしで融資を受けたい方にはSMBCモビットがおすすめ

電話連絡なしで融資を受けたい方には、大手サラ金会社カードローンのSMBCモビットのWEB完結申し込みをおすすめしています。

電話連絡なし、郵送物なしで契約できるので、家族や会社に内緒で借り入れしたい方にもおすすめです。

SMBCモビットのWEB完結申し込みは、こちらの記事で解説しているのでぜひ参考にしてください。

⇒SMBCモビットWEB完結申込なら電話連絡なし!申込条件と注意点を解説

大手サラ金業者でも審査通過率は50%以下

2006年に貸金業法が改正(2010年から施行)されて以来、大手サラ金業者の審査通過率は一気に低下しました。

貸金業法改正前は新規申込者の成約率は80%近かったですが、現在では50%を下回っています。

大手サラ金業者は、株主向けに新規成約率を公表しているので、正確に審査通過率を把握することができます。

以下の表は大手サラ金3社の審査通過率をまとめたものです。

| サラ金業者 | 新規成約率 |

|---|---|

| アコム | 47.6% |

| プロミス | 43.9% |

| アイフル | 42.5% |

このように2017年5月時点では、アコムが最も審査に通りやすく、アイフルの審査基準が最も厳しくなっています。

ただし審査に落ちる人の大半は、多重債務者や過去に債務整理をした経験のある人たちです。

これからサラ金を初めて利用するという方で、働いている方であれば審査に通る確率は高いのでご安心ください。

サラ金の審査に落ちる原因

全員が全員、サラ金の審査に通過できるわけではありません。

サラ金の審査は約半分の人が審査落ちをするのです。

ここからはサラ金の審査に落ちる原因を紹介します。

サラ金が設ける審査基準を満たしていないと、サラ金の審査に落ちる

サラ金が設ける審査基準を満たすことができていない場合、サラ金の審査には落ちます。

サラ金の審査基準は明確に公表されていませんが、年収や年齢などの条件は公開されています。

まずはその条件を自分が満たせているかどうかを確認しましょう。

提出した書類に不備があると、サラ金の審査に落ちる

提出した書類に不備があると、サラ金の審査には確実に落ちます。

審査に必要なものがそろっていないにも関わらず審査してくれ、というのもお門違いです。

提出する前によく確認をすれば解決する話なので、サラ金に書類を提出する際は慎重に必要書類を集めましょう。

在籍確認ができないと、サラ金の審査に落ちる

在籍確認ができていないと、サラ金によっては審査落ちとなることがあります。

在籍確認は申し込み者の返済能力を確かめるための手段であるため、ほとんどのサラ金でおこなわれています。

返済能力を確かめるための在籍確認ができないと貸す側からしてもリスクでしかありません。

そのため、在籍確認ができないと審査落ちの原因になりうるのです。

短期間に複数のサラ金に申し込みをしていると、サラ金の審査に落ちる

短期間に複数のサラ金に申し込んでいると、「申し込みブラック」に認定され、審査落ちします。

サラ金への申し込み情報はサラ金業者の間で共有されています。

そのため、申し込み者のサラ金への申込情報は筒抜けなのです。

一度に複数の申し込みをしてしまうとサラ金から「とにかくおかねに困っている」と判断され、返済能力が疑われてしまいます。

そのため、一度に複数の申し込みをしていると十分審査落ちの原因になりうるのです。

嘘の申告をすると、一発でサラ金の審査に落ちる

もちろんのことながら、申告時に嘘を付くとその時点で審査落ちが確定します。

特に勤務先を偽ると返済能力の評価に大きく関わります。

そのため、サラ金への申込時に虚偽の申告はしないようにしましょう。

サラ金の審査に通りやすくなるコツ

ここからはサラ金の審査に通りやすくなるコツを解説していきます。

借入限度額を必要最低限に抑える

当然のことですが、借入額が高くなるほどサラ金の審査基準は厳しくなります。

個人間でおかねを貸す場合でも、小銭であれば簡単に貸すことはできますが、大金になると貸し手も大丈夫かどうか悩むはずです。

そのため借入額は低ければ低いほど、審査には通りやすくなります。

どうしても今日中におかねが必要なときなどは、希望限度額を必要最低限の金額に抑えて、審査に通りやすくしておきましょう。

なお限度額の上限が高いサラ金であれば、契約したとに増額申し込みをして、限度額を増額することもできます。

まずは低めの限度額で契約し、きちんと返済して信用実績を積み上げ、限度額を増額するのも賢い借り方の一つです。

中小のサラ金業者へ申し込む

サラ金は大手よりも、いわゆる街金と呼ばれる中小の方が審査基準は甘くなります。

優良顧客はすべて大手や銀行カードローンに取られるので、中小のサラ金は多少リスクのある顧客にも融資を行うしかないからです。

しかし中小のサラ金業者は、大手よりも金利が高く、闇金が紛れ込んでいる可能性もあるので注意しましょう。

過去に大手のサラ金を利用しており、返済を延滞するなどして審査に通らなくなっている方は、中小のサラ金業者も検討してみるといいでしょう。

結婚して苗字を変えてみる

信用情報に傷がついてサラ金の審査に通らない人の最終手段として、結婚して苗字を変えるという裏技もあります。

信用情報は生年月日と氏名によって個人を特定しているので、苗字が変わってしまえば過去の信用情報をたどることができなくなってしまうのです。

そのため結婚して苗字を変えてしまえば、真っ新な信用情報で審査を受けることができ、審査に通る可能性もあります。

しかし30歳を超えて、信用情報が真っ新だった場合、何か事情があったのかもしれないと怪しまれ、いくつか過去の金融事情について質問されることもあるのでご注意ください。

またサラ金によっては、結婚している顧客には旧姓を尋ねる業者もあります。

サラ金の審査に関するQ&A

最後にサラ金の審査に関するよくある質問をご紹介していきます。

学生でも審査に通る?

学生の方でもアルバイトをして収入があれば審査には通ります。

ただし収入源が親の仕送りのみだと、サラ金の審査に通るのは難しいでしょう。

どうしても融資を受けたいのであれば、週1のシフトでもいいので勤務先を作るようにしましょう。

しかしサラ金の金利は他のローンと比べてかなり高いので、学生のうちから借金をするのは個人的におすすめできません。

専業主婦でも審査に通る?

サラ金は基本的に専業主婦の方は利用できません。

貸金業法によって総量規制が設けられており、収入がなければ貸付できないようにされているからです。

専業主婦の場合、配偶者に収入があれば「配偶者貸付」という特例が認められていますが、リスクが高いのでほとんどのサラ金業者は対応していないのが実情です。

主婦の方でもパートをしていれば融資可能なので、どうしてもおかねを借りたいときは勤務先を用意しましょう。

未成年でも審査に通る?

サラ金は基本的に未成年の方は利用できません。

民法によって未成年との契約は、いつでも無効にできると決められているからです。

おかねを貸したとしても、契約破棄される可能性が高いので、未成年の方が審査に通るのは難しいでしょう。

ただし未成年の方でも結婚していれば、民法上は成人扱いとなるので、契約できるかもしれません。

無職でも審査に通り、おかねを借りることはできる?

サラ金は安定した収入がなければ審査に通りません。

そのため無職の方は原則的に審査に落ちると考えておきましょう。

年金を貰っている方であれば融資可能ですが、転職中で無職という方は利用できません。

アルバイトでもいいので、職業に就いてから申し込むようにしましょう。

家族にばれずにおかねを借りることはできる?

サラ金の中にはWEB完結で利用できる業者もあります。

ネット上ですべての手続きを終わらせることができ、自宅への郵送物もないので家族にばれずに融資を受けることが可能です。

当サイトで紹介するSMBCモビットであれば、WEB完結で融資が可能です。

闇金とサラ金はどう違うの?

サラ金は貸金業法に基づき営業する正規の貸金業者であるのに対し、闇金は法を無視した違法集団です。

法定金利を守ることもなければ、取り立てのルールも守りません。

サラ金を一度利用してしまえば、法外な利息をしつこく請求され、周囲の人たちにも迷惑をかけることになります。

おかねに困っているからといって、闇金を利用するのだけは絶対にやめておきましょう。

サラ金からおかねを借りるときは計画的に

サラ金は計画的に、賢く利用すれば非常に便利なサービスです。

一番避けるべきなのは、自分の返済能力を超えた借り入れをしてしまうこと。

そうするとこれから先、借金地獄が待ち受けているかもしれません。

自分の事情にマッチしたサラ金を賢く利用しましょう!